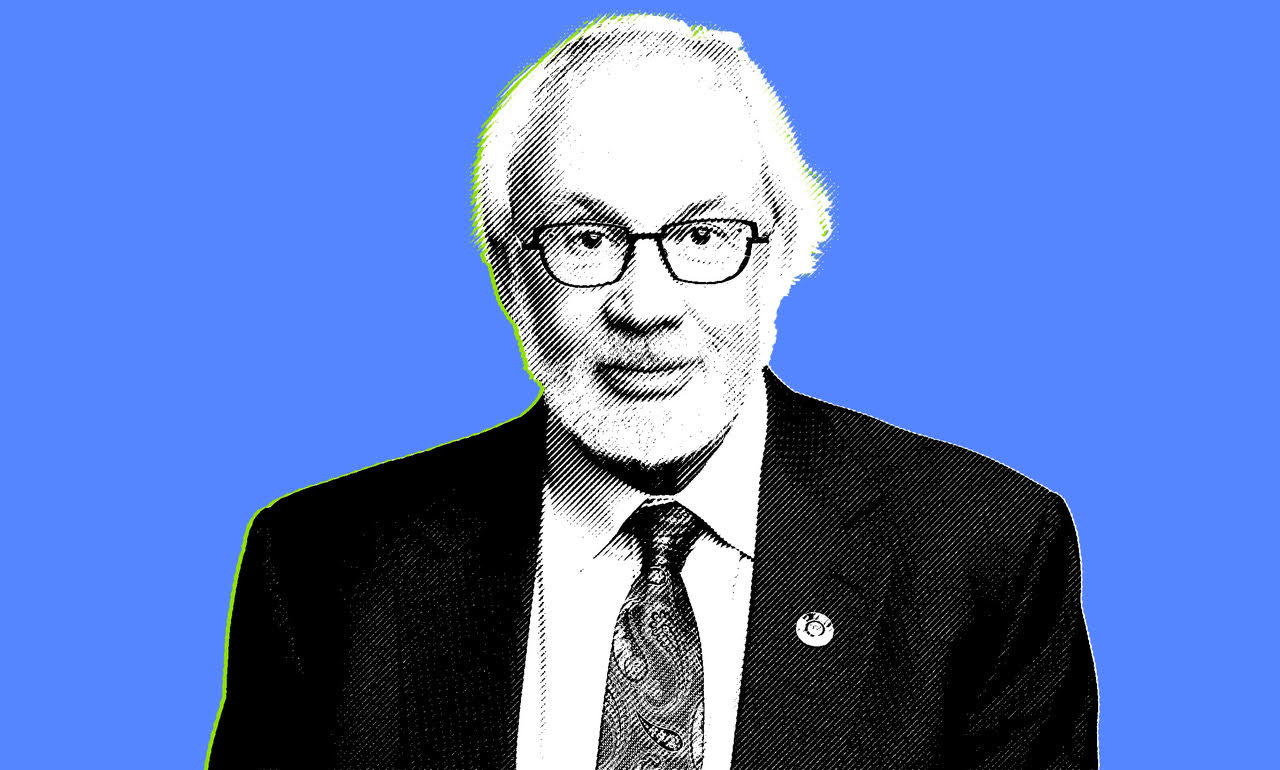

Quando Robert Eccles fala, o mundo ESG escuta. Afinal de contas, esse americano de 70 anos, ex-professor de Harvard e hoje docente visitante da escola de negócios de Oxford, estuda a importância dos fatores ambientais, sociais e de governança nos negócios e nos investimentos muito antes de ser cunhada a sigla ESG.

Mas talvez seja melhor qualificar a primeira afirmação deste texto. Quando Bob Eccles fala, parte do mundo ESG escuta. Pois alguns são incapazes de superar algumas ideias do decano da sustentabilidade corporativa.

Uma delas diz respeito ao dilema exclusão versus engajamento. Eccles acredita que banir certas companhias ou setores dos portfólios é ineficaz. Sua convicção é tamanha que ele trabalha há anos com a Philip Morris, a fabricante dos cigarros Marlboro.

“Excluir empresas de cigarro não vai resolver o fato de que temos 1 bilhão de fumantes no mundo”, diz ele ao Reset. “Não seria melhor pressionar a empresa?”

Uma das particularidades do universo ESG são as paixões que suscita. Mas, na opinião de Eccles, as posições andam tão extremadas que tem sido difícil travar discussões construtivas.

Tentativas de enquadrar o assunto ideologicamente, como mostra a reação às propostas de regramento apresentadas pela Securities and Exchange Commission, não ajudam.

Mesmo com o risco de retrocessos por causa do vaivém da política e da polarização, ele diz estar otimista. “As grandes empresas estão sob bastante pressão dos investidores.”

Outro ponto positivo que ele aponta diz respeito à sopa de letrinhas que dificulta a navegação no universo da responsabilidade corporativa.

A criação do International Sustainability Standards Board, em novembro passado, é motivo para acreditar na esperada convergência dos padrões de reporte ESG.

São palavras de alento, vindas de um dos fundadores do Sustainability Accounting Standards Board (SASB) e do International Integrated Reporting Council (IIRC).

Leia abaixo os principais trechos da conversa de Eccles com o Reset.

O estado do ESG, hoje

É uma arena confusa. As pessoas discutem se ESG e sustentabilidade são a mesma coisa, temos greenwashing por parte de fundos e empresas, a sopa de letrinhas dos padrões de reporte.

Mas não faz tanto tempo assim que, ao falar de ESG ou sustentabilidade (e antes de as pessoas ficarem brigando sobre a diferença), a perspectiva geral do ponto de vista do investimento, pelo menos nos Estados Unidos, era que você perderia dinheiro. ESG e sustentabilidade eram meio que filantropia.

O quadro está mudando. Fiz trabalhos com George Serafeim e Ioannis Ioannou, estudos empíricos mostrando que há uma correlação. Se você administrar os fatores ESG materiais para o setor [da empresa], isso se reflete na performance financeira. Isso é verdade especialmente do ponto de vista do risco.

Então, os investidores começaram a levar mais a sério, porque começaram a ver que havia relevância para o valor. E, quando você começa a olhar para o sistema – o clima é o exemplo mais óbvio disso, e desigualdade de renda é outro –, os investidores começaram a pensar: “Rapaz, se o mundo estiver indo pro buraco por causa da mudança climática, não tem diversificação que me salve. Estou ferrado”.

Desfazendo a sopa de letrinhas

Houve uma mudança nos últimos dois ou três anos. A criação do International Sustainability Standards Board (ISSB) foi muito importante. Minha visão otimista é que os padrões [de divulgação das empresas de capital aberto] ficarão a cargo do ISSB.

Se [o padrão europeu Efrag] quiser incluir biodiversidade, uma versão própria de divulgação climática, pode ser um problema, mas não acredito que vá acontecer. Aí as coisas ficarão dramaticamente mais simples.

Definição de padrões sempre será bagunçada e sempre terá uma dimensão política. Pense [nos padrões contábeis] IFRS e GAAP. E, como na contabilidade, o trabalho nunca acaba.

Ressaca no horizonte?

[Comentando sobre o episódio de Stuart Kirk, o executivo do HSBC afastado depois de afirmar que os riscos da mudança climática são exagerados] Não tenho problemas com os céticos. Mas acho que a lógica dele tem vários problemas. Ele enquadra a questão de maneira muito estreita, das finanças no nível do portfólio. Olhar o assunto através dessas lentes não me parece correto.

Estamos vendo reações negativas [ao mundo ESG em geral]? Talvez. O Wall Street Journal gostou dos comentários [de Kirk].

A razão para essa bagunça e para essa reação negativa é a falta de clareza e de padrões. Mas tudo está amadurecendo. Você terá clareza a respeito dos números divulgados pelas empresas, clareza sobre o que você está comprando quando o fundo é apresentado como ESG.

Minha amiga Desiree Fixler, que fez a denúncia do caso DWS, fala em ressaca, mas uma boa ressaca. A DWS estava fazendo marketing enganoso de fundos. Se as pessoas começarem a encarar esse tipo de coisa com ceticismo, não é um problema, de jeito nenhum.

Mas não se pode colocar muita esperança nos padrões. Padrões financeiros não fazem uma empresa ter boa performance financeira, não estabelecem metas. Padrões para o clima, como os que a SEC propõe, não dizem que as empresas têm de se comprometer com o net zero.

O propósito da maionese

[Falando sobre o investidor britânico Terry Smith, que criticou a Unilever por “buscar o propósito da maionese Hellmann’s] Foi uma sacada inteligente, mas não vai ao ponto. É outro exemplo de posição ideológica “não gosto de ESG e vou defini-lo como quiser”. Ele estava jogando pra torcida. Conseguiu espaço na imprensa britânica, os clientes gostam porque ele parece durão.

Alguns amigos me criticaram por causa de um artigo que escrevi sobre o cara do HSBC. Eles diziam: “Você está sendo muito generoso. Por que sempre temos de ser razoáveis e racionais enquanto o outro lado fica jogando bombas contra nós?”

Boa pergunta. Mas, se você pensar numa sacada do tipo da maionese, só que com o sinal invertido, ela vai ter apelo só para as pessoas que acreditam nisso. A cabeça dos Terry Smiths do mundo vai mudar? Não vai. O comentário dele sobre a Hellman’s mudou o que eu penso? Não.

O problema é que não nos ouvimos uns aos outros. Esse é o problema a resolver.

Não à exclusão

Não há problema em ser contra um ou outro tipo de empresa. Só temos de entender a diferença entre valor e valores. Talvez onde esse debate seja mais acalorado é em fumo.

A Philip Morris International (PMI) é minha cliente. Eles se comprometeram com um futuro sem cigarros. Estão vendendo produtos [de tabaco] que oferecem menos riscos [à saúde]. Eles são muito menos danosos.

Essa exclusão atinge a indústria do cigarro? De maneira alguma. Da última vez que olhei, a PMI era a 67ª do ranking global de empresas por valor de mercado, à frente do Citibank.

Em vez de excluir empresas de cigarro [dos portfólios] – o que não vai resolver o fato de que temos 1 bilhão de fumantes –, não seria melhor pressionar a PMI? “O que vocês estão fazendo é ótimo, mas precisam andar mais rápido. Sejam mais ambiciosos. Essa meta de ter metade das receitas em 2025 de produtos que não sejam cigarros poderia ser de 55%?”

Se as pessoas não quiserem ter ações de petroleiras, ou de empresas de cigarro, ou de bebidas alcoólicas, porque as acham moralmente repreensíveis, tudo bem. Tudo bem. O dinheiro é seu.

Só não diga que, ao fazer isso, as pessoas vão parar de fumar. Mentira, elas não vão. Se você tivesse uma varinha de condão que fizesse desaparecer todas as empresas de cigarro da bolsa, e os chineses? Eles produzem 40% dos cigarros do mundo e entram em mercados negros no mundo todo. Não seja inocente.

Engajando os vilões do clima

O mesmo vale para petróleo. Vejo que existe potencialmente mais poder de influência no nível da renda fixa. Entendo posições como “não quero financiar por meio de empréstimos novos projetos de exploração de gás e petróleo que não são realmente necessários”.

O problema é que é difícil ter discussões construtivas com essas pessoas inflexíveis em relação a petróleo e gás. É tudo ou nada. Tente conversar com elas sobre transição energética.

Energia nuclear é a mesma coisa. A França entendeu como fazer direito. Mas muita gente diz: “Não quero nem saber. Nem que o IPCC diga que vamos precisar de energia nuclear, quero net zero sem usinas nucleares”.

Você acaba colocando amarras demais na equação, e fica impossível resolvê-la.

Agora, é verdade que as maiores petroleiras do mundo são estatais, então passamos a falar de políticas públicas. Temos tanto foco nos investidores porque não temos as políticas públicas necessárias. Mas não dá para esperar que os investidores resolvam tudo batendo nas empresas.

Sempre vai haver muitos fatores [em jogo]. Temos de levá-los em conta e saber que teremos de fazer escolhas difíceis.

A importância do ‘S’

Falamos mais do ‘E’ que do ‘S’, mas isso começou a mudar com a covid. Quando converso com grandes investidores institucionais e menciono riscos sistêmicos, as respostas são mudança climática e desigualdade de renda. São problemas relacionados.

Tenho amigos que trabalham mais na dimensão “S”. Eles dizem que, se você não consegue resolver o problema de alimentar sua família, você não terá vontade política para lidar com a mudança climática. Não sei se vou ter o que comer semana que vem, 2050 parece longe demais.

A desigualdade vai nos cobrar o preço mais cedo, com toda essa riqueza sendo criada. O Brasil é um exemplo, com uma enorme desigualdade.

Com exceção de diversidade e diferenças salariais, que são relativamente fáceis de medir, ainda faltam ferramentas para mensurar o “S”. Mas a dimensão social está mais presente na conversa do que dois ou três anos atrás.

Vai ser muito interessante. O ISSB vai receber alguma pressão dos investidores uma vez que a minuta da proposta seja divulgada para receber comentários. A expectativa é que algo seja feito a respeito das questões sociais.

Um problema chamado Big Techs

Participei de uma conferência uns anos atrás e previ que o próximo grande tema controverso seria a indústria da tecnologia. Isso está acontecendo.

Olhe para Facebook e coisas como redes sociais. É claro que existem problemas ali. De direitos humanos, de classes de ações separadas – os investidores não podem fazer nada, [Mark] Zuckerberg controla a empresa independentemente de quem tem ações.

É por isso que tantos fundos ESG são uma piada: “Temos um monte de FAANGs” [sigla para Meta/Facebook, Amazon, Apple, Netflix, Google]. Isso significa que você não está preocupado com privacidade de dados, não se importa com duas classes de ações, não se interessa se os ambientes de trabalho são tóxicos. Sem falar nas ameaças à democracia, algo quase tão ruim quanto jogar carbono na atmosfera.

É aí que o mundo ESG precisa crescer, o entendimento precisa se sofisticar. ESG não é só emissões de carbono.

A ameaça ideológica

Existe uma dimensão ideológica que não vai desaparecer. As coisas estão ficando muito politizadas. Você tem um cara como o imbecil do Ted Cruz [senador americano republicano pelo Texas] que fica querendo faturar em cima disso. Você percebe isso no debate por causa das propostas da SEC [leia mais sobre as propostas do regulador americano].

Será que não acreditam que fatores ESG têm impacto material na performance financeira, algo com o que eles dizem se importar? É só para atiçar a base? Talvez não acreditem na mudança do clima.

Se as pessoas partem de posições ideológicas, nada disso vai melhorar a qualidade dos dados, a autenticidade das afirmações das empresas e dos investidores. Se você não acredita na mudança climática, provavelmente vai achar que uma meta net zero é ruim.

Mas eu diria que a maioria das pessoas reconhece a relevância do ESG [para a geração de valor].

Fúria e otimismo

Tendo a ver o copo meio cheio. Divisão ideológica sempre vai haver. Mas no agregado podemos avançar? Sim. O mundo será um lugar pior para muita gente em 2040 ou 2050? Sim, também.

Isso é algo que, na minha opinião, não recebe tanta atenção quanto deveria. Os mais ricos, e não estou falando dos super ricos, serão capazes de se adaptar à mudança climática. Talvez gastem mais com ar-condicionado, talvez não encontrem todas as comidas que desejam, mas não vão ter de abandonar suas ilhas porque elas estão sendo engolidas pelo mar. As pessoas mais pobres é que vão sofrer, o que vai reforçar as tensões sociais.

Cresci nos anos 1960, uma época de muita fúria, com a Guerra do Vietnã e tudo o mais. Hoje temos Greta Thunberg, organizações como a Extinction Rebellion, que respeito. Acho que elas são ouvidas. Mas as pessoas com poder para fazer algo estão se mexendo? Talvez. Poderiam estar fazendo mais em termos de políticas públicas, tributação, obrigações fiduciárias? Sim.