O mundo da energia é um mundo em transição. De fontes emissoras de gás carbônico para alternativas mais limpas.

Se nas petrolíferas europeias esse cenário tem levado a investimentos cada vez mais pesados para escalar fontes renováveis, a Petrobras optou por redobrar a aposta e se abraçar, mais do que nunca, ao petróleo.

Não que a empresa ignore ou conteste as projeções.

Mas, sentada em cima do pré-sal, uma das reservas com menor custo de extração do mundo, a estatal está focada em reduzir suas despesas com produção. A estratégia é trabalhar para continuar fornecendo petróleo mesmo num mundo de preços do barril muito mais deprimidos, que vai manter só os mais eficientes em ação, num arriscado jogo de resta-um.

“A gente tem que ser transparente e verdadeiro: temos o pré-sal, que é maravilhoso, a gente opera como ninguém e isso gera uma receita boa para a empresa, governo, trabalhadores. Não faz muito sentido não explorar”, diz Rafael Chaves Santos, gerente-executivo de estratégia.

A transição energética, na verdade, diz o executivo, causa uma urgência no sentido inverso. “A gente tem que acelerar e tirar o petróleo debaixo da Terra antes que ele não valha nada e todo mundo saia perdendo.”

Nos últimos anos, enquanto BP, Shell e Total se debruçavam sobre suas estratégias para migrar de ‘Big Oil’ para ‘Big Energy’, a Petrobras lambia as feridas da má gestão e do escândalo da Lava-Jato.

O foco foi fechar a torneira de ineficiência que fez várias linhas de negócio sangrarem, reduzir a alavancagem, vender ativos não-core e tentar mostrar ao mercado que há uma menor ingerência do governo sobre a política de preços de combustíveis.

Nas gestões de Pedro Parente e Ivan Monteiro, em meio ao furacão, a empresa até começou a se dedicar a acordos com petroleiras estrangeiras que permitiriam a absorção de tecnologias limpas, economizando tempo e dinheiro em pesquisa.

Mas, com o mantra “É proibido perder dinheiro”, o CEO Roberto Castello Branco assumiu no ano passado e reduziu os incipientes investimentos em fontes renováveis a projetos de pesquisa apenas. A ideia, declarou, era evitar os problemas que fizeram a Petrobras perder caminhões de dinheiro com a sua subsidiária de biocombustíveis, colocada à venda em julho.

Ainda que bem recebida pelo mercado, no longo prazo o plano pode estar cortando na carne.

“Focar na produção upstream é a clássica visão curtoprazista do negócio de energia e ignora a inevitável transição para uma economia de baixo carbono — uma transição que só foi acelerada pela crise da covid”, diz Felix Boudreault, co-fundador da Sustainable Market Strategies e analista ESG da casa de análises Omninvest.

A preparação para a transição em um negócio intensivo em capital como o de energia, diz ele, não acontece de uma hora para a outra. Requer anos de investimento em pesquisa e desenvolvimento, aquisição de startups de energia, desenvolvimento de capital humano.

“No fim das contas, a Petrobras é uma empresa controlada pelo governo e o Brasil não separa governo de Estado: não dá pra pensar no longo prazo, quando o horizonte de planejamento muda a cada quatro ou oito anos”, resume o gestor de fundos de um grande banco. “E, nesse governo, a questão ambiental claramente não é a prioridade.”

Uns trocados para a transição

“Enquanto trabalhamos para resguardar uma situação financeira sólida no médio e longo prazos, também trabalhamos nossa competitividade para capturar as potenciais oportunidades em renováveis em uma perspectiva de longo prazo”, disse a Petrobras numa apresentação com foco em fatores ESG (ambiental, social e governança) feita a investidores em julho.

A magnitude dos investimentos, no entanto, dá a exata medida do quão distante está o longo prazo na visão da estatal.

Em 2019, a Petrobras investiu R$ 145 milhões em alternativas de baixo carbono, ou irrisório 0,34% dos investimentos totais da empresa no ano.

Foram R$ 67 milhões para o segmento de biocombustíveis e R$ 78 milhões no desenvolvimento de pesquisas em negócios de energia renovável, com foco em eólicas offshore, solar e BioQAV, um querosene de aviação mais limpo.

O plano quinquenal 2020-2024 prevê US$ 500 milhões para ações de descarbonização — concentradas principalmente na própria cadeia de exploração e produção — e mais US$ 350 milhões para pesquisa e desenvolvimento de descarbonização e energias renováveis.

As cifras ainda podem emagrecer. “Vamos aprovar um plano em breve e talvez ele todo seja mais modesto, com menos capex para tudo e esse número também deve ser revisto”, diz Santos, o head de estratégia.

O mesmo plano prevê investimentos de US$ 64 bilhões para exploração e produção, dos quais US$ 47 bilhões para crescimento e US$ 17 bilhões para manutenção.

A título de comparação: a British Petroleum investe hoje mais de US$ 500 milhões anuais em eólicas, solar e hidrogênio verde. Num novo plano, lançado há poucas semanas, se comprometeu entre US$ 3 bilhões e US$ 4 bilhões até 2025 e chegar a US$ 5 bilhões em 2030.

A Shell quer se tornar a maior empresa de energia do mundo em dez anos e a Total, por sua vez, tem investido pesadamente em mobilidade elétrica e muito em breve terá a maior rede do mundo de estações de carregamentos para carros elétricos.

“Não se trata de uma empresa que não sabe do risco que está correndo: o assunto carbono é debatido mensalmente em comitê, está na matriz de risco. Mas a velocidade que ela coloca é inadequada”, diz Bruno Youssif, sócio da consultoria Resultante. “O norte da Petrobras está correto, mas a velocidade dos planos está incompatível.”

Na prática

A Petrobras tem 2000 gigawatts médios de geração termelétrica, quase a totalidade à base de gás natural. Apenas 20 MW médios vêm de eólica, solar e pequenas centrais hidrelétricas.

Um dos segmentos renováveis visto como de maior potencial pela companhia é a de energia elétrica offshore, produzida em plataformas em alto mar, onde a Petrobras já tem suas plataformas de produção e expertise em operação. Mas essa frente ainda está na promessa.

A empresa já fez um projeto de eólica offshore no Rio Grande do Norte, que foi desativado, porque tomou a decisão de concentrar nos ativos no Sudeste. Agora, a ideia é fazer mais uma segunda fase para o Sudeste, próximo do Espírito Santo, onde a companhia tem plataformas e encontra mais sinergia.

Em solar, as iniciativas são ainda mais incipientes.

Junto com o Instituto Nacional do Meio Ambiente (Inea), está em processo de licenciamento ambiental para três projetos de geração de energia solar em Campos dos Goytacazes, no Rio de Janeiro. A ideia é investir R$ 150 milhões para entrar em operação no horizonte do plano estratégico 2021-2025.

Para além da ideia de corte de custos, quem já trabalhou na Petrobras diz que a barreira para avançar nas alternativas para valer é quase que cultural.

“É uma cultura impregnada de petróleo, é impressionante. Tem um negócio gigantesco de gás lá, mas que nunca teve relevância”, diz um executivo que passou pela empresa nos últimos anos e vê a questão das renováveis como inadiável. “Com essa cultura de óleo, que não dá valor nem ao gás, você imagina a importância dada a alternativas que não são de combustível fóssil.”

Resiliência do negócio — mas até quando?

O mundo não vai deixar de consumir petróleo da noite para o dia, é verdade. Mas, diante da inevitabilidade da transição para energias menos poluentes, a grande questão é o ritmo da mudança. Acertar esse timing pode permitir seguir ganhando dinheiro até a última gota extraída de óleo. Mas errar pode ser fatal.

A Petrobras apresenta o seguinte cálculo: em 2019, a demanda mundial por petróleo foi de cerca de 100 milhões de barris por dia e o cenário mais agressivo de transição energética da Agência Internacional de Energia (AIE) prevê que a demanda por petróleo em 2040 será de 60 milhões por dia.

“A Petrobras hoje produz menos de 3 milhões de barris. É menos de 5% disso”, diz Santos. “Do lado da demanda de quem vai estar comprando barril de petróleo, a gente quer atender com um barril que emite pouco gás de efeito estufa.”

A previsão da AIE foi feita em 2019. Antes, portanto da pandemia de covid-19.

“Esses cenários da AIE são a melhor estimativa com as informações que se tem hoje, mas é um cenário de longo prazo”, diz o gestor de fundos de um banco. “Mas é só uma tecnologia amadurecer bem mais rápido que o esperado e pronto, a curva é deslocada.”

Na prática, a Petrobras trabalha com um cenário de preços deprimidos.

Em entrevista ao Brazil Journal, o CEO Roberto Castello Branco disse que o preço-base utilizado pela Petrobras para o barril de petróleo é de US$ 35 — e os novos projetos aprovados pela companhia têm que ser resilientes nesse cenário. Hoje, a cotação do barril do Brent é de cerca de US$ 44.

Ainda segundo Castello Branco, hoje, o negócio da Petrobras se viabiliza economicamente no longo prazo, remunerando adequadamente o capital, a US$ 50. Seu cálculo é que é preciso reduzir os custos em 30% para garantir um retorno de 10% sobre o investimento no patamar dos US$ 35.

O mercado, por enquanto, vem aprovando a estratégia.

“Para enfrentar os desafios de uma transição energética ao longo dos próximos 30 anos, essa estratégia de focar no que é core e em ativos de maior retorno parece a correta, em nossa visão”, escreveu o analista Luiz Carvalho, do UBS, em relatório de 18 de agosto.

“A companhia está bem preparada para navegar o ambiente competitivo à frente e, em nossa visão, deve prosperar.”

A companhia, no entanto, sente aumentar a pressão dos investidores.

“Não tenho dúvida de que vamos ser cada vez mais perguntados por hedge, no sentido de como você enxerga sua capacidade de ter resiliência também fora desse segmento [de petróleo]”, disse a gerente-executiva de emissões corporativas e mudanças climáticas da Petrobras, Viviana Coelho, em live promovida pelo site EPBR no começo de julho.

“Olhando no longuíssimo prazo, especialmente como fazem os fundos de pensão, quanto mais adiante você vai na curva temporal, mas importante vai sendo a capacidade da empresa de se transformar.”

Segundo a especialista — cuja competência e domínio do tema são destacadas pelos gestores de recursos que têm discutido o tema das mudanças climáticas com a companhia —, houve uma mudança relevante no mercado financeiro nos últimos três anos, conforme ficaram mais disponíveis informações e ferramentas para análise quantitativa do impacto do carbono nos negócios.

“Nos últimos anos, menos de 10% dos investidores tinham essa análise quantitativa de impacto de carbono, hoje dá pra dizer que é mais de 30%.”

Na visão de alguns especialistas, o posicionamento estratégico da Petrobras a aproxima mais das maiores petroleiras da América do Norte, americanas e canadenses, que estão dobrando a aposta na produção de petróleo, do que das europeias.

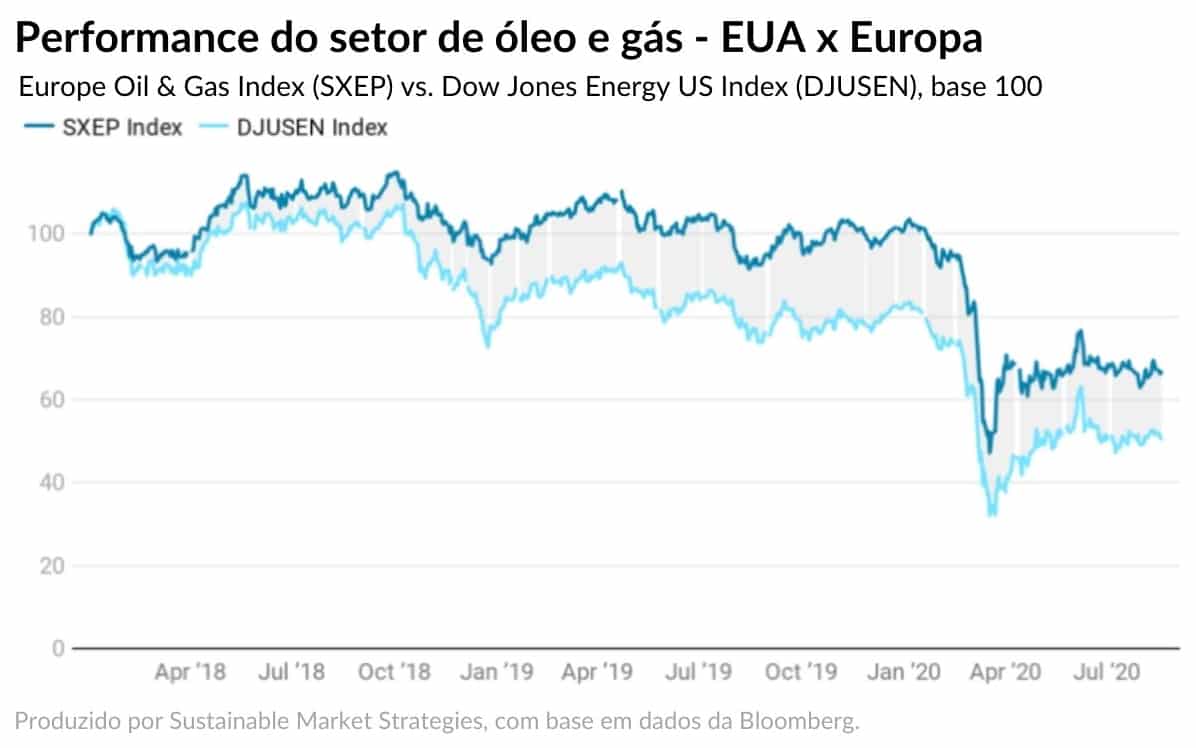

Uma comparação entre o índice americano de ações de energia contra o das europeias mostra que os investidores parecem estar vendo valor de longo prazo na diversificação de energia.

“A Exxon acaba de ser cortada do índice Dow Jones, o que é notável, dado que ela era a maior companhia do mundo há uma década. A falta de visão vai custar muito a ela e a outros investidores. A Petrobras está enfrentando riscos similares se não mudar de direção logo”, diz Boudreault, da Sustainable Market Strategies.

Menos intensidade — e pouca ambição

Em meio à pressão cada vez maior de investidores, a Petrobras lançou 10 compromissos de sustentabilidade no fim do ano passado, dos quais seis são ligados ao carbono. Todos eles, no entanto, são pouco ambiciosos quando comparados à maior parte dos pares listados, especialmente os europeus.

A estatal se comprometeu com o crescimento zero das emissões operacionais absolutas até 2025. Mas a base é o ano de 2015, quando foi assinado o Acordo de Paris. De lá para cá, as emissões absolutas da companhia já caíram de 78 milhões de toneladas equivalentes de CO2 para 59 milhões de toneladas.

Ou seja, na prática, o compromisso permite que as emissões absolutas cresçam em relação ao patamar atual.

De fato, a Petrobras vem aumentando a eficiência de carbono nas atividades e conseguiu aumentar a produção de petróleo e gás em 40% nos últimos dez anos sem aumentar as emissões brutas na operação.

Isso significa que houve uma queda de 42% na chamada “intensidade de carbono” nesse segmento — explicada por uma série de medidas, como menos combustível queimado nos ‘flares’, as chaminés da plataforma, e tecnologias que permitem reinjetar o CO2 que vem associado à exploração de petróleo e gás direto no poço. A intensidade é a medida do carbono emitido em relação à produção da companhia.

A Petrobras se comprometeu a reduzir em mais 13% a intensidade de carbono em exploração e produção até 2025 em relação aos patamares de 2019. A meta é se tornar a produtora com a menor intensidade de carbono nas operações, entre as maiores empresas listadas, desbancando a norueguesa Equinor.

No refino, a metade é reduzir a intensidade de carbono em 14%.

Desde o ano passado, as métricas relacionadas a intensidade de carbono nas operações de exploração e produção e refino estão integradas às metas de remuneração dos executivos e, este ano, passaram a ser incorporadas às “metas de topo”, que influenciam a remuneração variável de toda a força de trabalho da companhia.

Olhando em perspectiva, no entanto, as principais petroleiras europeias têm compromissos de reduzir de forma absoluta as suas emissões até 2050 e não apenas a intensidade delas.

Mais que isso, no entanto, seus compromissos dizem respeito aos escopos 1, 2 e 3 — isto é, levam em conta também, além das emissões diretas da empresa e daquelas relacionadas à compra de energia, a neutralização do que é produzido no consumo do petróleo.

A Petrobras até tem o cálculo do quanto é emitido no consumo de seus produtos: 400 milhões de toneladas equivalentes de carbono, sete vezes o que é emitido nos escopos 1 e 2.

E a companhia não tem práticas para incentivar a eficiência de emissões dos seus fornecedores, algo que vem se tornando uma boa prática na indústria.

A natureza de estatal é um dos problemas, nesse caso. Por ser de capital misto, a companhia precisa fazer licitação para contratação e incluir uma barreira de eficiência energética nos processos é uma questão mais complexa.

A Carbon Tracker, um think tank independente sediado em Londres, afirma que para serem consideradas alinhadas com Paris — que prevê um ‘orçamento’ finito de carbono —, as ambições precisam ser em bases absolutas e não de intensidade, cobrir os escopos 1, 2 e 3 e responder por todos os ativos da companhia.

“As metas climáticas na indústria de óleo e gás precisam reconhecer os limites finitos que a transição energética coloca nos modelos de negócio atuais e nas suas decisões de investimento”, escreveram analistas da casa em junho.

Segundo essa visão, companhias que continuarem a assumir crescimento e projetos fora dos limites de risco climático se arriscam criar ‘ativos estrangulados’, potencialmente destruindo valor significativo para os acionistas.

(Matéria atualizada no dia 08/set para corrigir a informação de que a Petrobras Biocombustíveis foi vendida em julho. Na verdade, a subsidiária foi colocada à venda naquele mês.)