Quase todo dia tem uma empresa emitindo green bonds ou captando com metas atreladas a objetivos ambientais. Mas uma outra espécie de dívida ESG é bem menos comum no mercado brasileiro: os títulos com benefícios sociais.

A última semana fugiu à regra, com quatro operações, dobrando o escopo de emissões de crédito com esse apelo que saíram nos últimos anos.

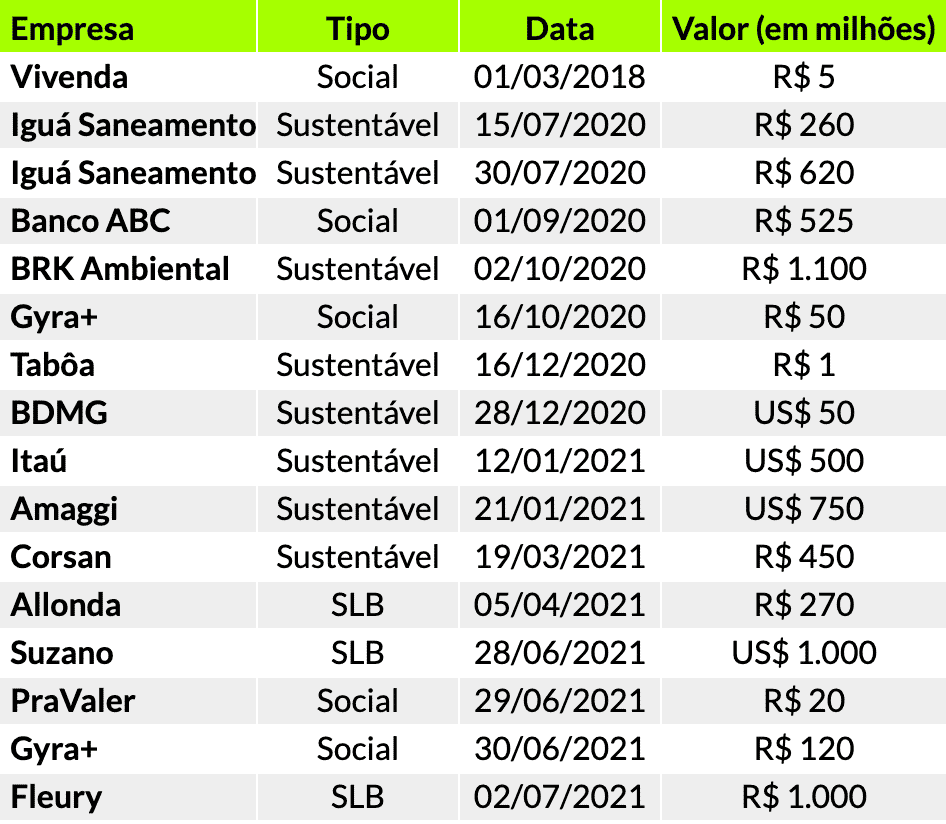

Dentro dos chamados sustainability-linked bonds (SLB), a Suzano, de papel e celulose, fechou uma emissão de US$ 1 bilhão no mercado externo, com juros associados a metas de diversidade de gênero na liderança. E o Fleury está na rua com uma emissão de R$ 1 bilhão em debêntures com metas atreladas ao aumento de acesso a saúde nas classes C, D e E.

Já a fintech Gyra+, que empresta para micro e pequenos negócios, levantou R$ 120 milhões com uma emissão de social bonds. E, por fim, a Pravaler, de financiamento estudantil, fez uma emissão menor, de R$ 20 milhões que também levou o rótulo.

(Pausa para tradução: nos social bonds, os recursos são ‘carimbados’ para serem aplicados em projetos que têm benefícios sociais. Já nos SLBs, o uso dos recursos é livre, mas a taxa sobe se o emissor não cumprir as metas ambientais ou sociais atreladas à dívida.)

Dá pra chamar de tendência? “Não necessariamente, mas parece que essas emissões vão deixar de ser um traço no gráfico”, diz Gustavo Pimentel, sócio da Sitawi, consultoria especializada em finanças sustentáveis.

Das 138 operações ESG rotuladas feitas no Brasil desde 2015, apenas oito são sociais ou incluem metas relacionadas a essa esfera, segundo acompanhamento mantido pela Sitawi.

Há outras oito consideradas “sustentáveis”, que unem os aspectos sociais e ambientais, normalmente emitidas por empresas de saneamento ou bancos, que podem alocar os recursos tanto na carteira de crédito verde quanto para microcrédito ou inclusão feminina, por exemplo.

No mercado global, a fatia ‘social’ é bem menor que a ‘green’, mas a distância encurtou bastante no ano passado em meio ao estouro da pandemia de coronavírus.

De acordo com dados da Bloomberg NEF, em 2020 foram emitidos US$ 732 bilhões em dívidas ESG no mundo, um aumento de 29% em relação ao ano anterior. Enquanto a venda de green bonds cresceu 13%, para US$ 305 bilhões, a de títulos sociais cresceu sete vezes, para US$ 147,7 bilhões.

O mesmo não aconteceu no mercado brasileiro, onde parece haver uma discrepância mais estrutural entre o ‘E’ e o ‘S’ no mercado de dívida.

Há várias razões para ela.

Boa parte das empresas dedicadas a setores como inclusão financeira, educação, saúde e habitação mais acessível, que seriam candidatas naturais a emitir títulos sociais, ainda são menores e têm menos acesso ao mercado de capitais.

Não à toa, boa parte dessas emissões ainda é pequena se comparada ao restante do mercado. A Vivenda, de reforma para moradias populares, estreou esse mercado no Brasil em 2018 com uma emissão de R$ 5 milhões. Mesma coisa do Pravaler, que vendeu toda sua emissão, de R$ 20 milhões, para apenas um investidor.

A exceção foi o Banco ABC Brasil, que captou R$ 525 milhões em títulos voltados a financiar empresas de saúde e com carimbo social — mas numa emissão totalmente encarteirada pelo BID, que é forte nessa agenda.

Muito mais que apenas o tamanho das empresas, muitas vezes questões ambientais são vistas como riscos mais ‘materiais’ para os negócios do que as questões sociais — e mais quantificáveis na ponta do lápis para os gestores de recursos, seja na forma de redução de riscos ou de aumento de eficiência.

Não por acaso, nos sustainability-linked bonds (SLB), as metas sociais normalmente vêm junto a outras ambientais. No caso da Suzano, o bond de US$ 1 bi — que saiu com desconto na curva de juros frente ao título tradicional com mesmo vencimento —, a meta de diversidade na liderança veio junto de uma outra, de maior eficiência no uso da água.

O mesmo vale para o Fleury. Além da meta de dar acesso a seus serviços às classes C, D e E, há um compromisso de redução na geração de resíduos biológicos dos exames, como agulhas e outros materiais potencialmente infectantes.

Mas, no fundo, no fundo, tudo se resume a um gargalo que está do lado da oferta de recursos. Enquanto os bolsos são cada vez mais fundos para teses ‘green’, há muito menos dinheiro dedicado às teses sociais.

“Trabalhamos com uma empresa brasileira que queria fazer uma emissão externa e queria só usar indicadores sociais. E o que vimos é que o benefício da taxa que existe eventualmente para emissões verdes ou sustainability-linked, não existia no social”, afirma Luiza Vasconcellos, especialista em ESG da área de dívida do Itaú BBA.

“Alguns deles estão se adequando para ser também sustentáveis, para incorporar o fator social, só que o bolso não é tão profundo.”

Uma parte da história é que na Europa e nos Estados Unidos, que lideram a agenda ESG, a questão do carbono na agenda climática é muito mais forte do que combate à desigualdade.

E o Brasil importa essa agenda sem necessariamente tropicalizá-la, apesar dos imensos desafios sociais do país.

O Itaú BBA participou da emissão de social bonds da Gyra+, fechada na semana passada, ao lado do BTG Pactual. A demanda foi forte, de R$ 194 milhões para um total de R$ 120 milhões, mas a percepção é que, a princípio, o componente social teve um papel pouco relevante na demanda.

“O mercado de fundos dedicados a estratégias verdes ainda é pequeno no Brasil, mas está crescendo. O de social é menor ainda e muitas vezes os investidores confundem com filantropia”, diz Vasconcellos.

A emissão do Fleury vai ajudar a colocar o apetite dos investidores nacionais à prova, com uma meta social inédita e com um nome com grau de investimento.

É uma novidade em dobro no mercado nacional: até agora, somente a Via, dona das Casas Bahia e do Ponto Frio, tinha feito uma emissão local de SLB numa oferta efetivamente pública, e com metas ambientais. As demais emissões tinham sido encarteiradas pelos bancos emissores.