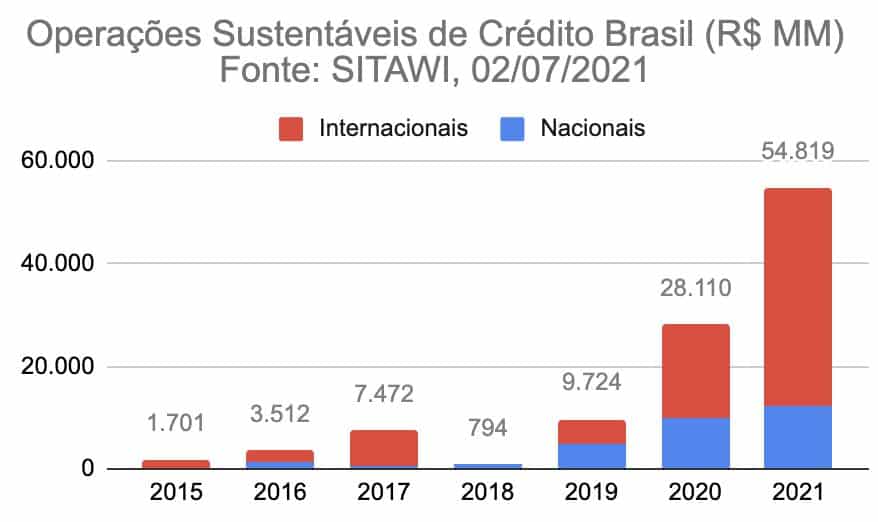

Na primeira metade do ano, o volume de operações de crédito sustentável do país já é quase o dobro de 2020 como um todo, aponta levantamento feito pela Sitawi Finanças do Bem.

Até 2 de julho, foram R$ 54,8 bilhões em títulos de crédito e empréstimos ESG rotulados como um todo, contra R$ 28 bilhões no ano passado.

Os números incluem green bonds, em que os recursos captados são usados para projetos com benefícios ambientais; social bonds, voltados para projetos com benefícios sociais; e sustainable bonds, que reúnem tanto características verdes quanto sociais.

Entram na conta também os sustainability-linked bonds, em que o uso dos recursos é livre, mas os juros são atrelados a metas relacionadas à sustentabilidade. Essa modalidade foi a que mais cresceu neste ano.

Depois de a Suzano inaugurar esse mercado para empresas brasileiras em setembro, captando US$ 750 milhões numa emissão que contou com um desconto frente a emissões tradicionais de mesmo prazo, os SLBs foram a escolha de quase uma dezena de empresas que acessaram o mercado externo no começo de 2021.

Klabin, Movida, Simpar (ex-JSL), Natura, Iochpe-Maxion e até JBS — numa emissão considerada polêmica por não incluir a maior fonte de emissões de CO2 da companhia — estão entre os exemplos. A própria Suzano voltou ao mercado recentemente para captar mais US$ 1 bi.

Ao todo, a Sitawi já mapeou 63 operações de crédito ESG neste ano, frente a 40 em 2020.

No ano passado, em meio ao estouro da pandemia, o mercado de crédito ficou praticamente fechado para emissores brasileiros durante boa parte do primeiro semestre, o que distorceu um tanto os números. Mas, na segunda metade do ano, a liquidez voltou à normalidade.