Eles estão por trás de quase todos os fundos de capital de risco de impacto do país e são cotistas de dezenas de outros com estratégias ESG aqui e lá fora.

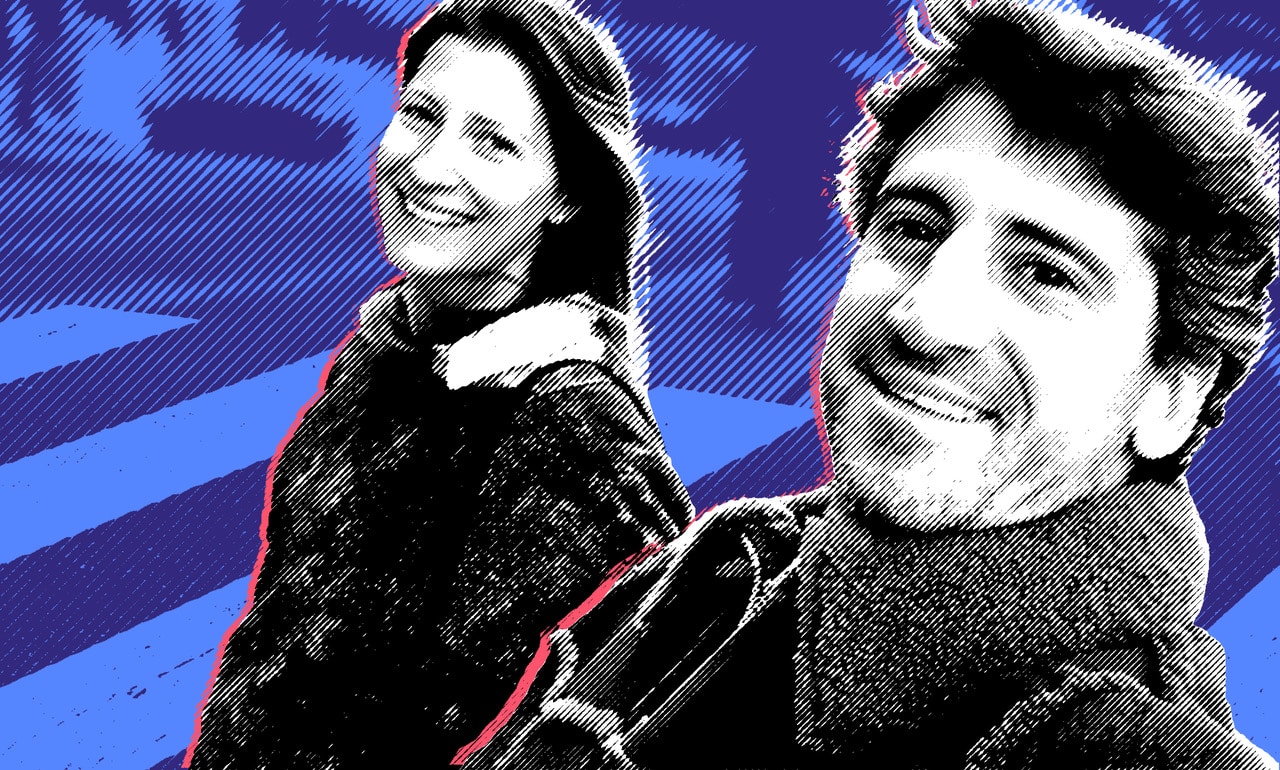

Quem transita por esse ecossistema sabe: o casal Dario Guarita Neto e Ana Sarkovas é hoje um dos principais exemplos de famílias de elevado patrimônio fazendo a transição de portfólio para investimentos sustentáveis no Brasil.

Guarita, 45 anos, é neto de Gastão Vidigal, controlador do antigo Banco Mercantil de São Paulo e um dos últimos representantes da geração de banqueiros tradicionais do país, morto em 2001. Administrador de empresas, Guarita fundou a Amata, empresa que faz o manejo sustentável de florestas.

Cientista social e publicitária, Sarkovas, 38, fez carreira no antigo Banco Real, na Amata e foi diretora-executiva do Sistema B no Brasil, do qual ainda é conselheira.

Eles estão juntos desde 2016, mais ou menos quando resolveram casar também com a agenda de investimentos ESG – ou aqueles ‘conectados ao espírito do nosso tempo’, como gostam de dizer. O motor da decisão foi a vontade de levar para os investimentos seus valores pessoais e usar o capital de que dispõem para catalisar a mudança.

“O espírito do nosso tempo é essa transição entre um capitalismo tradicional para um capitalismo contemporâneo, que exige um novo patamar ético de gestão. Ele é puxado por um consumidor que quer viver a experiência do produto e do serviço sem destruir nada, nem o meio-ambiente e nem as pessoas”, diz Guarita.

Nesse processo, a palavra-chave é transição. Sem dogmas.

“Isso pressupõe uma série de incoerências e é importante aprender a conviver com elas. Na sua vida pessoal, você quer usar uma roupa de algodão sustentável, mas ainda anda de avião”, diz ele.

“Não somos radicais ou ativistas no sentido de investir só em empresas prontas. Nossa visão é justamente liderar essa jornada de transição nos ativos do portfólio”, completa Sarkovas.

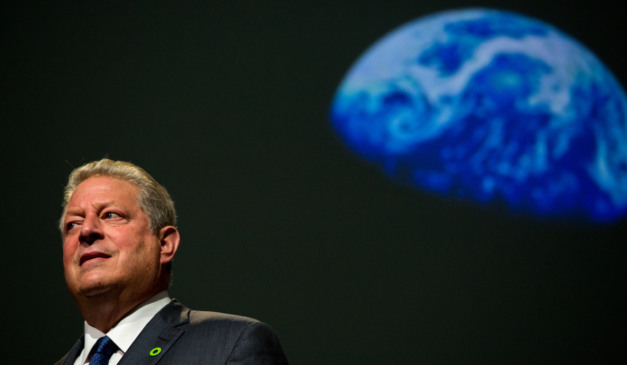

Uma grande fonte de inspiração vem de um outro casal: Charly e Lisa Kleissner, do Vale do Silício, que iniciaram o realinhamento completo do seu portfólio em 2001. Hoje investem 100% com impacto socioambiental positivo e se tornaram vozes ativas no cenário internacional para incentivar outras famílias a seguir a mesma trilha.

No family office dos brasileiros, o trabalho acontece em duas frentes.

Numa delas, criaram uma gestora para concentrar os investimentos em private equity e venture capital, de mais longo prazo. Aqui 100% das empresas já nasceram para resolver algum desafio contemporâneo ou têm potencial de fazer a transformação.

Em outra, a dos ativos líquidos – ações e renda fixa, por exemplo –, a ideia é fazer uma transição gradual. A meta é ter 50% da carteira alinhada a padrões elevados de sustentabilidade até 2025, em todas as classes de ativos. E chegar a 100% até 2030.

Sonhos ilíquidos

Dario Guarita tem experiência de mais de dez anos quando se trata de aplicar em fundos de venture capital de impacto no Brasil. Não à toa, o family office do casal está nas gestoras pioneiras Mov e Vox e também nas novatas Positive e GK Ventures. “Em todos os que investi até hoje os retornos são compatíveis ou melhores do que os fundos tradicionais em suas classes de risco.”

Desde 2019 eles têm buscado uma participação mais ativa em VC e private equity. Criaram um veículo próprio para concentrar toda a atuação nessa frente. Além das cotas dos fundos, a Ecoa Capital reúne co-investimentos feitos com os fundos e investimentos diretos em negócios como a Amata e seu braço de madeira engenheirada para a construção civil, a Urbem.

Atualmente são 24 ativos, sendo 7 fundos e 17 empresas. As principais teses de investimento são cadeia de alimentação, com negócios como Solinftec, de tecnologia para agricultura de precisão, e a marca de leite de aveia Nude; sistemas urbanos, com exemplos como Órigo, de energia solar, e a própria Urbem; e estilo de vida, com a marca de tênis sustentáveis Cariuma. Mas há também espaço para startups de educação (Alicerce) e fintechs (Celcoin), entre outras.

Dos 17 negócios, seis já são empresas com selo B. “São ativos que já estão se valorizando, que foram reprecificados em rodadas posteriores de captação”, diz Guarita sobre o conjunto das empresas.

Aqui, mais que o capital, eles querem se envolver na estratégia, impulsionando as lideranças das empresas a acelerarem a agenda na qual acreditam. Sarkovas acaba de entrar, por exemplo, no conselho de administração da Nude, com foco na sustentabilidade da cadeia de fornecimento.

A Ecoa carrega ainda o sonho do casal de comprar o controle de alguns negócios para promover um ‘turnaround ESG’. “O ‘como’ uma empresa produz é tão importante quanto o ‘o que’. Porque vamos continuar usando carros, mesas, talheres. E é importante que eles sejam produzidos com respeito a todos os stakeholders e ao meio-ambiente”, diz Guarita. Esse é o próximo capítulo.

É a transição!

No portfólio com mais liquidez, onde estão os investimentos em bolsa, renda fixa e fundos multimercados, a transição é bem mais gradual.

O casal calcula que 24% já estão alocados em ativos de elevada sustentabilidade – ou o que chamam de ‘high ESG’. Ou seja, estão a meio caminho do objetivo estipulado para 2025,

A categorização do grau de sustentabilidade é dada pelos bancos e gestoras de patrimônio, que usam metodologia própria ou de terceiros.

O que costumam colocar dentro dessa categoria não é algo pacificado entre especialistas em investimentos sustentáveis. Mas o casal afirma que isso não serve de pretexto para a inação.

“Só de nos colocar em marcha para chegar nos 30% já deixamos o gestor num lugar desconfortável, colocamos os bancos para se mexer e encontrar opções em todas as classes de ativos. E esse é o nosso papel, de movimentar a economia na direção que a gente acredita.”

Fundos de impacto puro sangue e fundos temáticos que investem em tecnologias limpas, por exemplo, estão na carteira. Mas também estão contemplados os controversos ETFs ESG (os ETFs são fundos com cotas negociadas em bolsa e que replicam a carteira de índices de ações).

Quem já abriu a carteira desses ETFs verdes sabe que, em geral, são uma versão levemente melhorada de índices de ações tradicionais que servem de referência. Não é raro, por exemplo, encontrar petroleiras na composição.

“Temos ETF ESG e achamos ótimo. Eles fazem um pequeno ajuste no balanceamento da carteira em relação ao índice mãe, mas esse pequeno ajuste exigiu um esforço monumental. Esse esforço tem que ser ampliado e não negado”, diz Guarita.

No extremo oposto do espectro de ativos – algo como o ‘low ESG’ ou ‘no ESG’ – estão aqueles não avaliados ou 100% ligados a combustíveis fósseis, por exemplo.

Hoje, a maior parte da liquidez do casal está alocada no meio do caminho entre o ‘low’ e o ‘high’.

Para eles, esse é o lugar onde o capital mais ajuda a promover a transformação – e também onde estão as maiores oportunidades de obter retorno com os investimentos.

“Quanto de impacto eu causo usando meu capital para comprar ações da Natura? Claro que um portfólio ‘high ESG’ tem que ter Natura. Mas nosso capital é melhor aproveitado, por exemplo, numa térmica a carvão que se converte numa empresa de energia renovável”, diz Guarita.

Desafios

Por ora, um dos grandes desafios é que a oferta de ativos sustentáveis no exterior é muito mais rica, enquanto no Brasil é mais difícil alcançar o mesmo percentual de ativos em transição ou ‘high ESG’.

“No Brasil você até tem ativos para compor um portfólio 100% ESG no mais alto nível, mas não na quantidade suficiente para ter a diversificação necessária. Temos 3 fundos de ações e precisávamos ter mais dez”, diz Guarita. “Mas o processo está acontecendo, com gente séria e competente.”

Outra questão é que, mesmo com toda a abundância de oferta de ativos lá de fora, ainda é raro encontrar casas que pensem o ESG além dos produtos na prateleira.

“A maior dificuldade é encontrar gestoras que estão olhando para isso de forma integral. Na maioria das vezes, as casas só têm homens brancos, com zero diversidade, e as metas de desempenho são todas atreladas a retorno financeiro”, diz Sarkovas.

Para quem se pergunta se a convicção significa abrir mão de retorno, Guarita e Sarkovas têm uma notícia: até aqui, o realinhamento do portfólio tem se traduzido em retorno financeiro O desempenho da carteira ‘high ESG’, dizem, supera o dos investimentos tradicionais.